Обзор газовых рынков за период с 22 по 28 марта

По итогам обзорного периода цены на газ оказались на следующих уровнях:

Henry Hub (рынок США, фьючерс с поставкой в следующем месяце) — котировки после нескольких недель снижения незначительно выросли на 0,1 — до отметки в $2,6/млн БТЕ. Последнее время цены колеблются в узком диапазоне. Незначительную поддержку «бычьим» настроениям на рынке оказал чуть больший, чем ожидалось, отбор из ПХГ. Уже в ближайшее время сезон отбора может смениться на сезон закачки, на неделю раньше ожидаемого.

Число работающих буровых на газ в США уже третью неделю подряд не меняется, их число составляет 92 штуки.

Биржевая цена на газ в Европе (TTF, фьючерс с поставкой в следующем месяце) выросла на 0,5 до $6,5/млн БТЕ. Спотовая цена поставки СПГ в Азии с поставкой в мае выросла на 0,25 и составила $6,8/млн БТЕ.

Перекрытие Суэцкого канала оказывает умеренное влияние цены — всё же обходные маршруты — это всегда повышенные транспортные расходы. Это событие также слегка поддерживает и нефтяные котировки, что влияет и на цены на газ. Несколько газовозов находятся в районе канала, некоторые из них — с грузом СПГ. Напомним, что по сравнению с нефтяными перевозками, простой СПГ-танкеров выглядит более затратным. Дело в том, что небольшая часть СПГ (около 0,1-0,15% в сутки от всего объёма груза) испаряется. В обычных обстоятельствах этот испаряющийся газ используется в качестве топлива для газовоза, поэтому по сути потерь никто не несёт (просто для движения судна используется не традиционное жидкое топливо, а этот СПГ). Но если газовоз простаивает, то испаряющийся газ приходится просто стравливать. Rystad Energy оценивает, что Европа из-за блокировки канала может недополучить около 1 млн т СПГ (10 газовозов), если простой сохранится в течение двух недель. 1 млн т за две недели это около 1,4 млрд куб.м газа. Небольшая, но прибавка к экспортным объёмам, которая может достаться «Газпрому», Норвегии и другим поставщикам.

В целом рынок достаточно гибкий, поэтому влияние «пробки» в Суэцком канале умеренное. Например, Катар может переключить поставки из Европы в АТР, а США, напротив увеличить поставки в Европу в ущерб Азии. Тем более, что цены близки, а расходы на доставку из США в Европу ниже. Если же поставки из США идут в Азию не через Панамский канал, а длинным маршрутом, то здесь и ранее лишь часть судов шло через Суэцкий канал, а часть предпочитала пройти через Мыс Доброй Надежды (обогнув Африку с юга).

В долгосрочном плане ситуация в Суэцком канале повышает интерес к альтернативному маршруту — Северному морскому пути (СМП). В случае роста объёмов транспортировки по СМП (любых грузов) при прочих равных будет снижаться себестоимость такой транспортировки, что позитивно для экспорта российского СПГ по СМП в восточном направлении.

Новости СПГ-проектов: главное слово — «неопределённость»

Баланс будущего спроса и предложения на рынке СПГ традиционно характеризуется неопределённостью. Новые примеры прошедшей недели. На крупном проекте Mozambique LNG компания Total возобновила работы поcле длительного перерыва, вызванного активностью в регионе боевиков. Спустя всего лишь менее суток после попытки «рестарта» вооруженные группировки атаковали город, расположенный в 25 километрах от места строительства. В результате работы вновь приостановлены, компания пытается эвакуировать персонал. Парадоксально, но разработка богатейших оффшорных запасов газа Восточной Африки, которая ещё несколько лет назад рассматривалась как новая крупнейшая СПГ-провинция, оказывается под угрозой. Хотя именно роялти с этой добычи могли бы решить проблему бедности в регионе. Напомним, что в соседней Танзании Equinor списала в конце января миллиард долларов в своём проекте СПГ и в настоящий момент закрыла его. В этих условиях Exxon не торопится начинать и свой проект в Мозамбике Rovuma LNG. В любом случае, даже если часть проектов реализуется, это и более высокие операционные расходы, связанные с охраной, и прочие риски. Перед глазами пример Йемена, где завод СПГ уже несколько лет простаивает по причинам известной политической ситуации в стране.

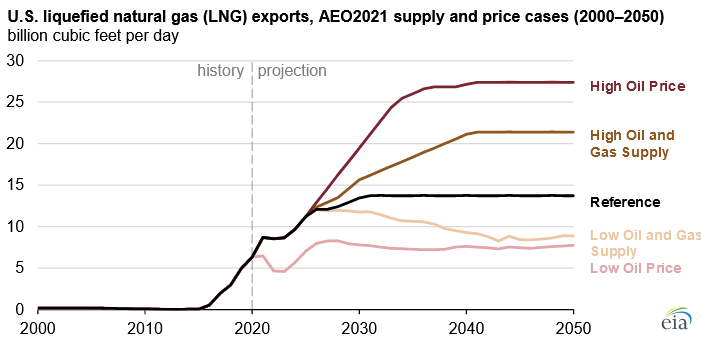

Перейдём к США. EIA обнародовала свой прогноз экспорта СПГ-проектов, который ещё раз подчёркивает неопределённости (см. рисунок 1). Но базовый вариант предполагает совсем небольшой объём прироста новых заводов после завершения текущих строек (плато на графике в районе 2025 года).

Но примерно то же самое (разброс вариантов очень большой) можно сказать и про российские проекты.

Стало известно, что Annova LNG в США отменён, но строго говоря, этот проект никогда не был среди наиболее перспективных. А «бумажных» СПГ-проектов в США на сотни миллионов мощностей придумано больше, чем где-либо ещё. Некоторые из них в ближайшее время могут быть официально закрыты.

Проект Driftwood LNG компании Tellurian традиционно активен в СМИ, что, впрочем, не гарантирует его успеха. Согласно последним заявлениям, инвестрешение не будет принято (и это в любом случае только первая фаза: 16 млн т из 27,6 млн т заявленных мощностей) до тех пор, пока компания полностью не обеспечит себя собственной добычей (интересно, что мешало это сделать раньше?). Это важно для компании, т. к. компания предлагает новую для США ценовую модель — привязка цен на СПГ к мировым ценам (TTF в Европе, спотовая цена в Азии). Чтобы снизить риски, необходимо не иметь зависимости от цены Henry Hub и добывать весь газ самостоятельно. Конкретных дат по принятию инвестрешения не называется. Мы традиционно следим за этим проектом, т. к. он необычен: имеет отличную от других заводов структуру договоров и ценообразования, кроме того, чрезвычайно активен в СМИ.

Occidental Petroleum будет забирать CO2 c проекта Rio Grande LNG (компания Next Decade) для захоронения, об объявлении самой идеи улавливать углекислоту стало известно неделей ранее. Но инвестрешения по строительству пока нет.

Зелёный уголок. Водородная повестка на границах ЕС: Великобритания и Украина

Великобритания активно развивает водородную энергетику. Теоретически, после выхода из Евросоюза, эта страна может не обращать никакого внимания на установки ЕС. Но по факту, Лондон всегда был скорее даже впереди ЕС в контексте политики декарбонизации. Напомним, что ещё во времена «совместной жизни» в Великобритании по собственной инициативе был установлен повышенный, по сравнению с ЕС, налог на выбросы углекислоты, в результате баланс в тепловой генерации намного сильнее, чем в Евросоюзе, смещён от угля к газу.

Так или иначе, сейчас Великобритания продвигает собственную водородную повестку. Уже к 2030 году четверть газовой сети должна быть модернизирована под транспортировку водорода.

Кроме того, страна делает ставку в т.ч. и на «голубой водород», хотя ЕС официально заявлял, что более заинтересован в «зелёном». Причины понятны: у Великобритании исторически были большие объёмы оффшорной нефтегазовой добычи. Сейчас они уже значительно истощились, зато образовалось место для закачки и хранения углекислоты.

Источник: Platts

Ожидается, что к 2030 воду мощности по производству водорода достигнут 5 ГВт. Вопрос, каким будет соотношение между «зелёным» и «голубым» водородом, остаётся открытым. Но BP уже объявила о проекте «голубого водорода» на 1 ГВт.

Любопытно, что здесь объём получаемого водорода выражен в мощности, а не в единицах массы. В принципе, выражение объёма энергоносителя в энергетических единицах популярно во всём мире (это, в частности позволяет привести к общему знаменателю разные источники энергии). Например, данные по запасам природного газа в ПХГ Европы давно уже представляются в ТВт-ч.

Однако, в случае водорода может быть некоторая путаница. Мощность часто соотносится с мощностью электролизёра (которые к тому же могут работать не со 100% коэффициентом использования), в то время как даже при 100% КИУМ объём получаемого водорода (если умножить мощность на время, чтобы перейти к энергетическим единицам) будет меньше примерно на четверть за счёт КПД на уровне 75%. В случае же голубого водорода (получение из природного газа с улавливанием углекислоты) установка (вероятно) будет работать с полной загрузкой, а понятие КПД, как в случае электролиза, здесь отсутствует (хотя при конверсии из природного газа, разумеется, также будут потери).

Будем считать, что 1 ГВт проекта — это «честная» мощность, соответствующая уже получаемому водороду. Тогда 1 ГВт мощности даст за год нам водорода в энергетических единицах 1 ГВт * 8760 часов = 8760 ГВт-ч. Так как 1 кг водорода содержит 39,4 кВт-ч энергии, получаем, что проект голубого водорода BP может выдавать 222 тыс. тонн водорода в год.

Для сравнения, российские планы по производству водорода на основе ветростанции в Мурманске составляют 12 тыс. т в год или 5% от британского проекта BP.

В любом случае, при определении объёмов водорода через мощность нужно обращать внимание: это мощность электролизёров или объём водорода выраженный через энергетические единицы.

Украина также уже давно пытается вписаться в европейскую водородную повестку. На прошедшей неделе две новости. Первая (хотя эксперименты происходили ещё в октябре) — о неудачной попытке использования небольшого участка нынешней газораспределительной сети для транспортировки водорода — утечки были очень значительными. Вторая — ДТЭК с помощью Siemens хочет производить «зелёный» водород (инвестиции 25 млн евро, мощность 8,5 МВт), дальше водород пойдёт на производство стали. Источник электроэнергии не сообщается. Но т. к. на Украине уже достаточные объёмы ВИЭ, зелёная электроэнергия с формальной точки зрения может браться и из сети.

Автор: Александр Собко